扫一扫×

UpdateTime:2021/6/20 18:04:25

现在距离下半年开始还有不到两周的时间,鉴于当前的运价趋势和即将到来的旺季需求,早期那些对即期运价的预测看起来正变得越来越不可信,除非发生导致美国需求急剧下降的不可预见事件。

随着航运公司新宣布实施的一般费率 (GRI)上调,和中国港口拥堵的影响,是影响运费持续攀升的重要因素。

在航运公司新的GRI实施之后,波罗的海货运指数(Freightos Baltic Index)对亚洲-美东海岸的每日评估指数较周一上涨7%,至9,889美元/FEU,创历史新高。其周三的评估保持不变,同比增长224%。

指数变动走势为供需平衡的趋势提供了指导,但在当前的市场条件下,它们对实际成本的反映要少得多,而且这些评估不包括装载货物通常需要的额外费用,这些费用估计为1,500至5,000美元/FEU。

在某些情况下似乎甚至更高。据悉,一家承运人刚刚报价了19,990 美元/FEU的亚洲-东海岸综合费用(其中似乎包括10美元的“折扣”以避免20,000美元的门槛)。

周二,波罗的海货运指数对亚洲-美西海岸的每日评估较周一上涨 9%,至6,829 美元/FEU,再创历史新高。周三估计略有回落,至6,614 美元/FEU,同比上涨 175%。

德鲁里的上海-洛杉矶的每周运费指数为6,358美元/FEU,同比增长197%。S&P Global Platts周三的每日北亚-西海岸FAK评估为5,800美元/FEU。

最终,在需求回落之前,即期运价不会下降。人们普遍假设,随着接种疫苗的人数增加,美国人会在服务(餐馆、旅行等)上花费更多的钱,在商品上的支出将会减少。

《纽约时报》和《华尔街日报》都将5月份零售额经季节性调整后较4月份下降1.3%,部分原因归结为消费者支出从商品转向服务。

然而,一个更好的集装箱运输指标是非季节性调整的零售销售额。根据密歇根州立大学Eli Broad商学院供应链管理副教授Jason Miller提供的数据集,5月份与集装箱进口相关的支出有所增加。

5月份的数字为4291亿美元,比4月份增长3.6%,比2019年5月(新冠肺炎爆发前)增长17.5%。这是2021年最高的月度总量,仅次于2020年12月的月度总量。

美国零售联合会(NRF)预计秋季集装箱进口将有所放缓。咨询公司Hackett Associates和NRF每月发布全球港口追踪报告。最新预测显示,美国10月份集装箱进口将较5月份的峰值下降10%。

拥堵导致的进口下降不会降低即期运价。但是,如果由于消费者支出从商品转向服务而导致需求下降,或如果未来需求因被提前拉动而下降,则理论上讲,运费会下降。

当被问及10月份的预测为什么低于5月份时,NRF负责供应链和海关政策的副总裁Jonathan Gold回答说:“我们现在看到的数字很高,因为有太多被压抑的需求,更多的疫苗意味着人们终于走出家门去购物了。零售商不得不进口创纪录数量的商品才能跟上。

“我们预计消费者需求将保持强劲,但由于供应链持续中断和港口拥堵,许多零售商都在增加假日进口,以确保假日商品及时到货,”Gold称。“这意味着传统上在10月份出现的旺季今年可能会提早到来,而且大部分假日商品将在10月之前就已经到货了。”

总的来说,由于缺乏先例,预测未来的进口量在疫情时期极具挑战性。举个例子:去年这个时候,Global Port Tracker预测2020年6月至10月的这五个月的总吞吐量为828万标准箱,实则最终数字为995万标准箱,比去年同期增长了20%。

据马士基最新一期亚太区市场资讯报告称,预计亚洲海运出口需求将在第三季度继续保持强劲势头,航线整体舱位紧张。

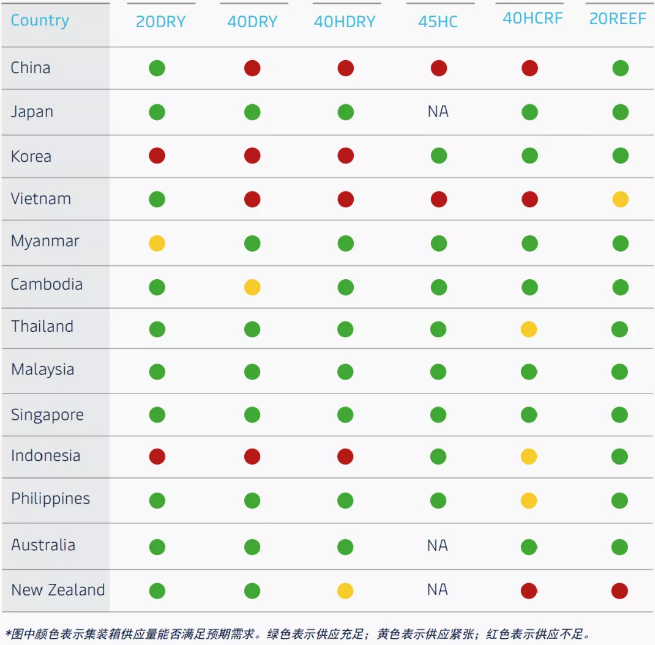

集装箱短缺仍然是亚太地区全行业面临的挑战。20尺干柜的供应充足,但40尺和45尺高干柜仍处于短缺状态。下图为亚洲主要地区当前的集装箱供应状况:

马士基主要航线概况和需求趋势——

澳大利亚和新西兰的出口舱位仍然紧张。受港口拥堵、新西兰船舶靠泊取消和澳大利亚的港口罢工的影响,船期准班率仍低于30%。除了新增了Sirius Star和Triple Star航线外,马士基也已增加Southern Star航线的运力以提高准班率,此外也已改善大洋洲内贸航线的海空联运能力。

目前全球多数港口拥堵,船期延误,以下是全球主要港口的最新动态: